A fórmula mágica de Joel Greenblatt

Por Marco Goulart¹ e Silas Garcia²

¹ Marco Goulart é doutor e professor na área de mercado de capitais e finanças, autor deste blog.

² Silas Garcia é graduado em administração de empresas pela ESAG/UDESC.

Em maio de 2008 escrevi (Marco) o primeiro artigo nacional analisando a aplicabilidade da fórmula de investimentos desenvolvida por Joel Greenblatt ao mercado do Brasil. Na época verifiquei que a fórmula apresentou um retorno muito superior ao mercado (IBOVESPA) nos últimos 10 anos (1998-2008). Mas não encontrei evidências estatísticas de que as variáveis utilizadas para a seleção das empresas da carteira possuíam relação com o desempenho das ações destas empresas.

Com o auxílio do colega e investidor Silas Garcia, estamos revisitando o assunto 10 anos depois deste primeiro artigo. Como estará o funcionamento da “Fórmula Mágica” depois de tanto tempo? Após 20 anos será que a fórmula continua apresentando bons retornos no Brasil?

Este artigo apresenta um resumo das idéias do livro The Little Book that Beats the Market de Joel Greenblatt, e faz uma análise da aplicabilidade dos conceitos abordados no livro para o caso brasileiro (ações negociadas na B3).

Joel Greenblatt é professor da Columbia Business School em Nova Iorque e gestor do fundo de investimentos Gotham Capital, sediado na mesma cidade. Em 2006 Greenblatt escreveu um livro com o intuito de oferecer uma fórmula de investimentos simples de se entender e que gerasse retornos superiores à média do mercado. O livro intitulado The little book that beats the market foi, na verdade, escrito para seu próprio filho. O objetivo de Greenblatt ao escrever o livro é de que seu filho cresça e entenda os princípios que o fizeram ser bem-sucedido na gestão de recursos do Gotham Capital.

O título do livro reflete a preocupação de Greenblatt de ser entendido por qualquer pessoa, com conhecimento sobre investimentos ou não. Traduzindo para o português seria algo como O pequeno livro que bate o mercado.

Ainda mais popular é o nome que Greenblatt deu ao método de investimento proposto no livro, Magic Formula ou fórmula mágica. Esta fórmula nada mais é do que um método de investimento que visa garantir a compra de uma boa empresa a um preço razoável, isto é, com um desconto. O método de Greenblatt parte do pressuposto de que os investidores em geral cometem erros de avaliação que fazem com que boas empresas sejam vendidas a preços inferiores ao seu real valor. Para justificar este pensamento Greenblatt recorre aos pensamentos de Warren Buffett e Benjamim Graham, um dos mais bem-sucedidos investidores do último século e seu mentor, respectivamente. Aqui abro um parêntese para explicar um pouco mais de um dos conceitos de Graham.

Benjamim Graham é amplamente reconhecido pela criação de vários conceitos no mundo dos investimentos. Um destes conceitos é o do “Mr. Market”. De acordo com Graham os investidores estão sujeitos a cair na tentação de ceder aos seus próprios instintos (emoções). A prevalência das emoções faz com que os investidores tomem decisões pouco racionais, que como conseqüência tornam os preços das ações negociadas em bolsa desvalorizados ou sobre valorizados. Para Graham cabe ao investidor inteligente reconhecer as ações que estão desvalorizadas, obtendo benefício destas situações no longo prazo. O Mr. Market para Graham é o consenso do mercado a respeito do preço de uma determinada ação de empresa. Este Senhor as vezes é extremamente otimista (quando cercado de boas notícias) e as vezes muito pessimista (quando cercado de notícias ruins), e independentemente de seu humor ele bate a nossa porta todos os dias para oferecer um preço de compra para a nossa ação ou um preço de venda para a ação que temos em vista. Para Graham o preço de uma ação difere do real valor de uma ação. Preço é o que o Mr. Market oferece, e valor é quanto que os ativos (fabricas, carros, equipamentos, patentes, marcas, etc.) da empresa realmente valem.

A fórmula de Greenblatt é uma maneira simples de se reconhecer empresas que apresentam elevado retorno em suas operações, mas que estão sendo vendidas a um preço baixo no mercado. Através da fórmula estipula-se um ranking daquelas empresas que oferecem as melhores condições para investimento.

Sendo assim temos duas métricas principais: uma para mostrar empresas que são “bem administradas”, ou seja, aquelas que oferecem retornos em suas operações; e outra para mostrar empresas que são negociadas com um desconto, um preço menor do que o valor. Trazendo para o contexto do mercado imobiliário, seria como encontrar uma sala comercial em ótima localização, muito fácil de alugar, e que estivesse sendo vendida por um preço abaixo do mercado.

A maneira mais simples de formar o ranking é através de dois índices: (a) RPL (ou ROE – Return on Equity), retorno sobre Patrimônio Líquido; e P/L, índice Preço/Lucro. O RPL é calculado dividindo-se o Lucro Líquido da empresa pelo seu Patrimônio Líquido e representa quanto a empresa consegue gerar de lucro em relação ao capital investido pelos acionistas. O índice P/L é calculado dividindo-se o preço da ação pelo lucro líquido por ação, e representa o número de anos que o acionista levará para receber de volta o capital que investiu na ação, caso a empresa distribua 100% de seus lucros em dividendos. O RPL verifica a saúde operacional da empresa enquanto o P/L indica se o preço da ação da empresa é alto ou baixo.

Para formar o ranking basta listar as empresas de acordo com o P/L (do menor para o maior) e RPL (do maior para o menor) e somar as posições das duas listas, as empresas que obtiverem os menores valores são as que apresentam a melhor relação qualidade X preço.

A utilização do P/L e do ROE é uma simplificação, e Greenblatt faz algumas considerações sobre esta abordagem sugerindo a utilização dos índices simplificados somente quando as fórmulas propostas por ele não estão disponíveis ao investidor.

Quando fizemos nossa primeira análise da fórmula para o contexto nacional, em 2008, utilizamos essa versão simplificada pois eram os dados que tínhamos disponíveis naquela época. Nesta atualização da análise utilizaremos a versão mais elaborada da fórmula proposta por Greenblatt, baseada nos indicadores Earnings Yield e ROIC.

Se você não tem conhecimento de contabilidade provavelmente terá dificuldade para entender o sentido destes indicadores. Greenblatt explica de forma bastante simples o motivo de ele preferir o uso destes últimos indicadores por isso recomendamos a leitura do livro.

Não vamos nos ater a explicações detalhadas destes conceitos pois nosso objetivo aqui é apresentar o resultado da aplicação da fórmula. O entendimento dos indicadores P/L e ROE, e a lógica de suas utilizações é suficiente para o momento.

De forma geral podemos dizer que o uso de Earnings Yield e ROIC visa corrigir distorções causadas pelas diferenças de critérios contábeis adotados pelas empresas, e pela forma como a atividade empresarial é financiada.

Uma empresa pode adotar critérios de depreciação mais ou menos conservadores, e isso trará um impacto no seu resultado (Lucro Líquido diferente de Resultado Operacional). Da mesma forma uma empresa pode utilizar grande quantidade de dívida para financiar suas atividades, o que pode influenciar no retorno ao acionista da empresa. Por isso é necessário avaliar o retorno não só do capital aplicado pelos sócios, mas também do capital aplicado pelos credores (Patrimônio Líquido diferente de Capital Investido).

Vamos as definições da fórmula. Earnings Yield (EY) é definido como EBIT dividido pela capitalização de mercado mais a dívida líquida:

EY = EBIT / (Capitalização de Mercado + Dívida Líquida)

Onde:

EBIT = Earnings Before Interest and Taxes (lucro antes de juros e impostos). Utiliza-se os valores dos doze meses anteriores à data de cálculo;

Capitalização de Mercado = número de ações ordinárias e preferenciais multiplicado pelos seus preços de mercado na data de cálculo (preço fim do dia); e

Dívida Líquida = soma das dívidas de curto e longo prazos, deduzindo o caixa e as aplicações financeiras.

ROIC é definido como EBIT dividido pelo capital de giro líquido mais o imobilizado líquido:

ROIC = EBIT / (Capital de Giro Líquido + Imobilizado Líquido)

Onde:

Capital de Giro Líquido = ativo circulante total – (passivo circulante total – endividamento de curto prazo); e

Imobilizado líquido = ativo total – ativo circulante – ágio líquido.

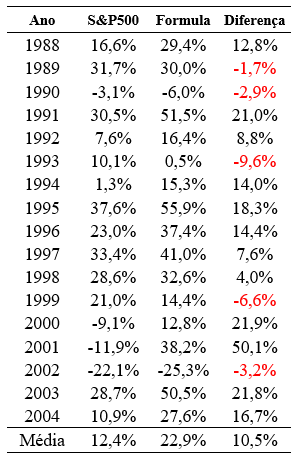

Greenblatt mostra em seu livro que sua fórmula obtém resultados superiores a média do mercado e ao índice S&P500 (índice das 500 maiores empresas do Estados Unidos). A Tabela 1 apresenta os resultados obtidos por Greenblatt.

Tabela 1: Comparação entre retornos anuais

Fonte: Adaptado de Greenblatt (2006, p.61)

O retorno médio anual obtido pela fórmula de Greenblatt é de 22,9%, muito superior ao retorno do S&P500 (12,4%a.a.).

Greenblatt propõem que o investidor forme uma carteira, baseada na fórmula mágica, com cerca de 12 ações. Para formar a carteira o investidor deve comprar 3 ações a cada trimestre (sempre as melhores no ranking), estas ações devem sofrer um rodízio anual. Por exemplo, no primeiro trimestre de 2018 o investidor comprou as 3 ações de melhor posição no ranking, no primeiro trimestre de 2019 o investidor deve vender estas ações e, com os recursos da venda, comprar novamente as 3 melhores ações de acordo com o ranking de 2019.

Como esta fórmula é simples e fácil de aplicar surge a pergunta: Se é tão fácil porque todos os investidores não fazem isso? Se todos os investidores utilizarem esta fórmula, ela vai continuar funcionando?

Greenblatt argumenta que apesar da simplicidade da fórmula e da facilidade com que podemos montar o ranking a sua aplicação não é tão fácil assim. A dificuldade está em manter nosso lado emocional longe da tomada de decisão. Greenblatt lembra que podem surgir períodos de 1 a 3 anos onde a fórmula irá obter um retorno inferior a média do mercado, e que é muito comum o investidor desistir da utilização da fórmula nestes períodos.

Resumindo, em geral acabamos tomados por emoções, como medo e ganância, que nos impedem de seguir rigorosamente uma estratégia de investimento.

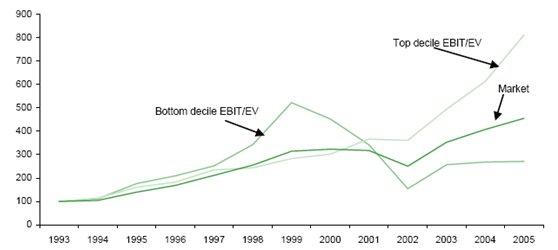

Após a publicação do Little Book um famoso analista chamado James Montier analisou a aplicabilidade da fórmula mágica para diversos países. (Europa, Japão e Estados Unidos). Montier descobriu que a fórmula mágica obtém um retorno 7% superior a média do mercado nestes países. A Figura 1 apresenta os resultados obtidos por Montier. A linha Top Decile mostra os resultados (com base 100) para uma carteira formada com as empresas com melhor posicionamento no ranking (top 10%).

Figura 1: Resultados globais da fórmula mágica

Os resultados apresentados por Montier são ótimos, mas será que esta fórmula funciona no Brasil?

Com o objetivo de verificar esta possibilidade realizamos um estudo com as empresas listadas na B3 no período de 1997 à 2017. Os dados foram obtidos através do software Economatica, disponível no laboratório da Universidade do Estado de Santa Catarina.

Em média 172 empresas fizeram parte do ranking a cada ano, sendo o ano de 2002 aquele com menor número de empresas disponíveis, 102 empresas. E o ano de 2012 aquele com o maior número de empresas disponíveis, 239 empresas.

Como este estudo abrange um período de anos superior aos já realizados no mercado brasileiro e tem como um dos principais objetivos ser viável para o pequeno investidor, definimos uma carteira com apenas 8 ações de empresas diferentes. Com isso, busca-se equilibrar diversificação, diminuindo o risco, e viabilidade para um pequeno investidor, considerando que o investimento em muitas ações acaba por dificultar tanto a operacionalização do pequeno investidor, como também pode requerer um aporte muito elevado.

Para buscar a aproximação com a realidade, consideramos a aplicação do valor de R$ 10.000,00 no primeiro ano (1997). Ao longo dos anos subsequentes consideramos apenas o reinvestimento do capital empregado inicialmente e dos dividendos distribuídos.

Não adotamos um filtro para limitar o tamanho das empresas que poderiam compor a carteira. Preferimos utilizar um limitante de liquidez, pois a ação necessita somente ser negociável partindo do pressuposto de aplicação por um pequeno investidor.

Definimos que a ação precisava pelo menos ter sido negociada em um dos três primeiros dias úteis do mês de abril, como também ter tido negociação em um dos três últimos dias úteis do mês de março do ano seguinte. Utilizamos os meses de março e abril, pois as compras das ações foram simuladas no início do mês de abril e as vendas no fim do mês de março do ano seguinte.

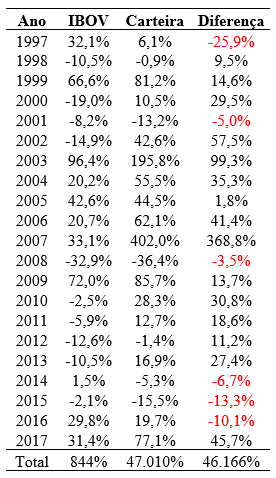

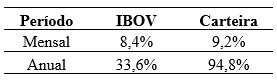

A Tabela 2 apresenta os retornos percentuais do Ibovespa e da Carteira composta pelas empresas com melhor posição no ranking.

Tabela 2: Fórmula magica no Brasil

Considerando todo o período o retorno anualizado da carteira foi de 34,1% contra 11,3% do IBOVESPA. É interessante observar que houveram períodos em que o índice foi superior a fórmula, por exemplo entre 2014 e 2016.

No total, ações de 100 empresas diferentes estiveram presentes na carteira, entre os anos de 1997 e 2017.

As ações das empresas Eternit e Confab foram as que mais apareceram nas carteiras, sete vezes. Aproximadamente 65% das empresas fizeram parte da carteira somente por um ano. Interessante observar que empresas como a OGX também fizeram parte da carteira.

Em anos como 2007, por exemplo, a carteira foi significativamente influenciada por ações de uma única empresa. Neste ano a ações da empresa Minupar (MNPR3) chegaram a subir cerca de 3.900%, passando de R$ 2 para mais de R$ 80 em valores ajustados. Alguns anos depois a empresa voltou a desvalorizar e hoje suas ações são negociadas a R$ 2 novamente.

Todos esses fatos destacam a importância do que Greenblatt menciona sobre permanecer firme na execução do método proposto. Se o investidor deixar de executar o método por um curto período de tempo poderá perder retornos excepcionais.

Outra informação importante refere-se as oscilações de preços da carteira em comparação com o IBOVESPA. Seria possível argumentar que o retorno excedente é uma simples consequência de o investidor estar correndo maior risco.

Tabela 3: Volatilidade

A Tabela 3 mostra que de fato as oscilações da carteira são superiores ao IBOVESPA, ao dividirmos o retorno de cada alternativa pelo risco (volatilidade) encontramos valores muito próximos. A maior volatilidade da carteira pode ser explicada em parte pelos maiores retornos positivos apresentados.

Por fim, o investimento de R$ 10.000,00 no ano de 1997 teria alcançado o valor de R$ 1.881.335,54 em 2017, líquido de tributos. Não incluímos custos de transação nesta simulação, o que afetaria negativamente os resultados da carteira, porém não de forma significativa.

Através dos dados oferecidos no site Fundamentus.com.br é possível montar o ranking de acordo com o método de Greenblatt. Para isso basta acessar o menu busca avançada por empresa, no canto superior direito da tela. Nesta tela selecione os parâmetros de mínimo e máximo para os indicadores desejados (P/L e ROE ou EV/EBIT e ROIC).

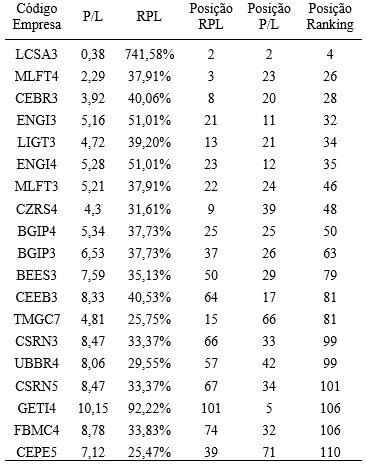

Pode-se utilizar os valores de 0 para mínimo e 100 para máximo. Clicando em Buscar o sistema apresenta a lista de empresas e seus diversos índices. A partir daí basta copiar e colar estes índices para uma planilha tipo Excel e proceder com ordenação do ranking. A Tabela 4 mostra um exemplo de ranking utilizando P/L e ROE, a soma das duas colunas deve apresentar o ranking para seleção das ações. Vale destacar que a metodologia utilizada não leva em consideração a magnitude do valor, mas somente a posição no ranking.

Tabela 4: Ranking Fórmula Mágica simplificada em maio de 2008 de acordo com sistema Fundamentus

Greenblatt acertou ao criar a fórmula mágica, e não por menos recebeu elogios de Warren Buffett. As informações estão na mesa, cabe ao investidor decidir se o método é válido ou não.

—

Respostas de 22

Prezado Dr. Marco,

Li com atenção seu texto, e fiquei com uma dúvida sobre a montagem do ranking após aplicação da fórmula. No caso de adoção dos critérios ROE e P/L, é melhor classificada a empresa que tiver um menor P/L e um maior ROE. Qual deve ser a parametrização quando utilizamos o critério EV/EBIT e ROIC? Um menor EV/EBIT e um maior ROIC implicam uma melhor classificação? Agradeço se puder esclarecer essa questão que, para mim, ficou incompreensível. Grato.

Ola João

Agradeço o comentário.

A lógica é esta mesma q vc mencionou.

Menor P/L maior ROE

Menor EV/EBIT maior ROIC

Recomendo a leitura do livro para uma compreensão completa do uso dos indicadores. A linguagem de Greenblatt é bastante acessível e ele explica com detalhes alguns ajustes relevantes.

Abraços

Dr. Marco, muito obrigado pela pronta resposta! Aproveito para agradecer, também, pelo excelente conteúdo do site! Muito diferente de sites superficiais e caça cliques que se vê aos montes por aí. Obrigado por disponibilizar um conhecimento de fundamento. Estou apenas começando meus estudos em finanças, e com certeza em seu blog encontrei uma fonte segura de informações confiáveis e de qualidade. Abraço!

Olá João,

Essa é a proposta, conteúdo de qualidade. Divulgue aos colegas que possam se interessar para nos auxiliar.

Bons estudos!

Abraço

Ola Marco Goulart,

Tenho uma dúvida, quando que vende a referida ação, apos um ano ou se ela não estiver no próximo ranking, como que funciona essa rotatividade de ações?

Desde já agradeço sua atenção.

Olá Rogério,

Bem vindo!

No caso do estudo que apresentamos a composição da carteira foi alterada a cada ano conforme o ranking. O que aconteceu na prática é que muitas empresas acabavam reaparecendo no ranking por alguns anos devido aos seus resultados (relação preço e valor).

Recomendo a leitura do livro do Greenblatt para conhecer em mais detalhes a metodologia que ele propõe.

Abraços

Obrigado Marco Goulart,

Hoje esta forma de escolha ainda funciona? Você continua acompanhando esta formula? Tentei comprar, mas não achei o referido livro. Fiz um modelo e a melhor ação foi a PSSA3 – Vou baixar em PDF mesmo este livro. Eu fico muito inseguro para montar esta lista. Poderia montar ela em Janeiro 2019?

Agradeço pela disponibilidade

Rogerio

Olá Rogério,

Desculpe a demora na resposta.

Não pretendo publicar o ranking periodicamente, mas acredito que na internet você irá encontrar outros sites que fazem isso.

Estou postando agora um artigo tutorial sobre como montar o ranking utilizando o fundamentus.

Quanto ao livro parece que está esgotada a edição traduzida, em ingles você vai encontrar. Talvez no estante virtual encontra uma edição em portugues usada.

Abraços

Boa tarde Dr. Marco,

Excelente artigo, parabéns e gratidão por disponibilizar sua pesquisa.

Ao longo do texto consta que Greenblatt propõem comprar 3 ações a cada trimestre. Em seu estudo a carteira foi montada com 8 ações de empresas diferentes. A dúvida é a seguinte: No estudo em que o Dr. realizou, as 8 ações foram inseridas na carteira todas ao mesmo tempo ou conforme proposto por Greenblatt: 3 ações a cada trimestre?

Desde já agradeço,

Abraços

Ola Daniela

Agradeço a visita e comentário. Que bom que o artigo foi útil em seus estudos.

Devo destacar que o estudo foi realizado por Silas Garcia, com minha orientação.

Sobre sua dúvida recomendo que você leia o trabalho do Silas. Há um link para acessar o trabalho no final do artigo. Mas adianto que não seguimos exatamente a proposta de Greenblatt. Nosso filtro de liquidez foi bastante abrangente.

Abraços

Saudações Marco,

Sou leitor do seus artigos sobre a Fórmula Mágica e sobre outros temas.

Nesse momento venho perguntar se os artigos publicados a respeito são esses três (03) listados abaixo, e se existem outros:

25/5/2008 – A Fórmula Mágica de Joel Greenblatt, 09p

12/12/2008 – Tutorial Fórmula Mágica, 10p

25/10/2018 – A Fórmula Mágica de Joel Greenblatt, 8p

Além disso pergunto se já escreveu algum artigo sobre Benjamin Graham ou se pretende escrever algo brevemente.

Att.,

Alcides

Olá Alcides

Obrigado pela visita! São estes os artigos.

No momento não pretendo escrever artigo sobre este tema, mas você deu uma boa sugestão! Vou deixar na pauta de assuntos

Grande abraço!

Obrigado pelo esclarecimento. Tenho os três artigos salvos no meu computador e na forma impressa onde tenho algumas anotações complementares. Como sugestão de temas, veja a possibilidade de escrever algo comparativo com a metodologia proposta por Benjamin Graham e o uso da margem de segurança (>20%) para compra de ações. Obrigado.

Olá Marco, este artigo agrega muito valor aos investidores iniciantes e experientes.

Tive a impressão que as variações anuais do IBOV na Tabela 2 (Fórmula mágica no Brasil) estão incorretas. Por exemplo, o ano de 2015 nesta tabela registrou uma baixa de -2,1%, enquanto na realidade essa queda foi -13,3%. O mesmo ocorre nos outros anos. Gostaria de saber o motivo destes valores para comparar efetivamente com a Carteira da fórmula mágica.

Grato,

Rômulo

Olá Rômulo,

Obrigado pela visita e comentário.

De fato os valores são diferentes devido ao período de análise de 12 meses ser março até março.

Os dados do IBOVESPA que você mencionou são computados em final de ano. Na prática não altera a comparação entre IBOVESPA e a carteira gerada pela fórmula.

No link ao final do artigo é possível fazer download do trabalho completo realizado pelo Silas, que contem mais informações sobre a metodologia de cálculo.

Abraços!

Oi, boa noite. Eu queria saber como que fica os pesos dos ativos selecionados. Eles seria tds com pesos iguais ou isso fica a critério do investidor ?

Olá Álisson,

Agradeço sua visita! Geralmente esses tipos de filtros são utilizados para participações iguais entre as empresas selecionadas, mas nada impede de você adicionar outros critérios e alterar as proporções por ativo.

Acredito que isso deve ser feito com muito cuidado, a análise de acordo com poucos indicadores é superficial e q divisão igual entre os ativos acaba trazendo alguma “proteção” em relação a essa seleção “superficial”.

Abraços!

Ola Marco! Boa noite! gostaria de saber como eu incluo os aportes mensais junto com a fórmula.

Obrigado desde já.

Olá Vinícius, no livro o autor sugere participações iguais entre as empresas listadas pela fórmula. Abraço

Olá Marco, tudo bem?

Vi que os dados do Fundamentus não coincidem com outros sites gratuitos que também apresentam dados de companhias listadas na Bolsa. Como exemplo uso o ticker CMIN3, aonde o ROIC apresenta diferenças entre os sites, conforme abaixo:

Fundamentus: 77%

Infomoney: 43,6%

Suno e Status Invest: 41,28%

Por que ocorrem essas divergências e quando isto ocorre, qual é o que apresenta dados mais confiáveis?

Olá Diego, obrigado pela visita!

Geralmente essas diferenças ocorrem por uso de uma metodologia diferente para cálculo do indicador. Especialmente no caso do ROIC, onde não há uma fórmula única para cálculo, essas diferenças podem ocorrer. Sugiro que você verifique em cada plataforma qual a fórmula utilizada. No caso do Fundamentus é possível consultar a fórmula ao arrastar o mouse sobre o título do indicador. Também é possível, mas pouco provável, que exista um erro no cálculo. O ideal é utilizar os dados primários (no site da empresa) e conferir se está OK com a metodologia de cálculo empregada. É claro que isso faz o uso da ferramenta perder sentido, pois justamente busca-se agilidade no cálculo dos indicadores. É um “trade off” que existe ao utilizar essas plataformas: abrir mão do entendimento do método ou cálculo realizado para ganhar agilidade. Abraços!

Entendido, muito obrigado Marco!