Risco e Retorno

por Marco Goulart

Neste artigo vamos elaborar um pouco mais o assunto de risco e retorno, que tratamos superficialmente quando falamos de renda fixa e variável neste post.

Um tempo atras João fez um investimento em uma carteira de ações de empresas, depois de 2 anos ele precisou dos recursos e teve de resgatar a aplicação. Qual a rentabilidade que João conseguiu nesta aplicação no momento em que precisou do dinheiro?

No mercado financeiro o conceito de risco está relacionado com a resposta para esta pergunta. Risco é a possibilidade de que o retorno real de um investimento seja diferente do retorno esperado. Suponha que ao aplicar em ações de empresas João esperava um bom retorno, digamos que de 3% ao mês. Mas no momento em que fez o resgate da aplicação o seu retorno real foi de -1% ao mês. Isso foi péssimo para o João, que pretendia usar os recursos (incluindo a rentabilidade esperada) para fazer um MBA. Não vai conseguir realizar o que planejou…

Sempre que decidimos fazer uma aplicação nos perguntamos: “qual será o retorno esperado”? Isso porque temos planos para o futuro, como João. Podemos ter uma idéia sobre as possibilidade futuras olhando para o passado.

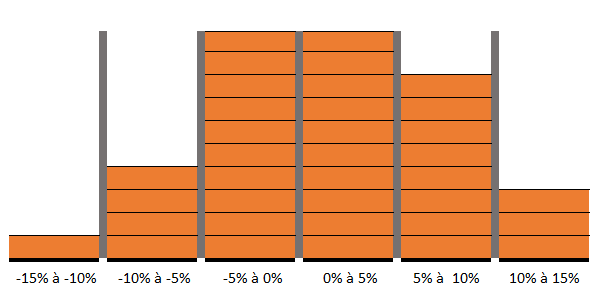

Imagine um conjunto de colunas que devem ser preenchidas com tijolos, cada coluna é preenchida de acordo com uma faixa de retornos que aconteceram no passado. Se houve um retorno naquela faixa, então incluímos um tijolo naquela coluna.

Estas colunas representam as variações mensais do Índice Bovespa (carteira de ações de grandes empresas) no período de janeiro de 2015 até dezembro de 2017, são 36 tijolos. Durante este período, por exemplo, houveram três meses onde as variações do Índice Bovespa foram entre 10% e 15%. Em somente uma ocasião a variação foi negativa, entre -15% e -10%.

Se João olhasse para este gráfico antes de aplicar em uma carteira de ações de empresas ele poderia pensar: “No passado, na maior parte do tempo, os retornos foram positivos. Mas também houveram muitas ocasiões onde o retorno foi negativo… Como será o retorno naquele mês específico que pretendo resgatar meus investimentos, daqui 24 meses?” Seria difícil responder exatemente ao questionamento de João, mas poderíamos responder de outra forma:

“João, existe uma variação muito grande nos retornos. Você está preparado para esta variação, incluindo a possibilidade de ter de resgatar os recursos em um mês ruim, ou prefere uma alternativa com menos variação?”

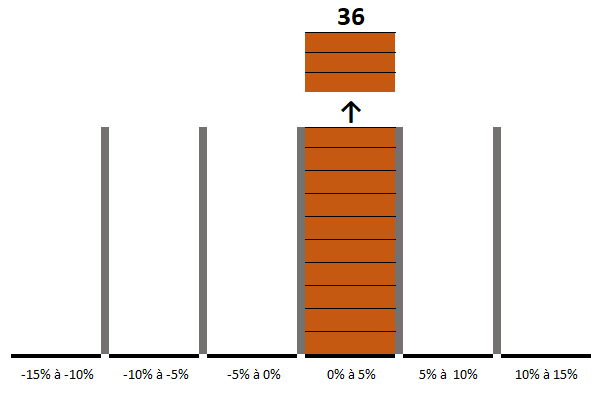

Se João ficasse assustado com esta possibilidade, poderíamos mostrar um outro conjunto de colunas para ele.

Estas colunas representam as variações mensais da taxa SELIC (renda fixa), também no período de janeiro de 2015 até dezembro de 2017. Em todos os 36 meses a variação desta taxa foi entre 0% e 5%, para ser mais preciso a média simples ficou em 0,99% ao mês. Podemos notar que não houve mês de retorno negativo. Será que agora ficou mais fácil de responder a pergunta do João “Como será o retorno naquele mês específico que pretendo resgatar meus investimentos, daqui 24 meses?”. Com base nestes dados, sim.

Podemos perceber que a possibilidade de que o retorno real de um investimento seja diferente do retorno esperado é muito menor na renda fixa do que na renda variável (ações de empresas). Logo, o risco, considerando as variações passadas dos retornos, é menor na renda fixa. É evidente também que na renda variável existem maiores chances de ganho, houveram 11 meses onde o retorno foi superior a 5%. Dai surge o conceito de que quanto maior o risco, maior o retorno.

Na prática, não sabemos qual será o retorno no futuro, mas observando o passado podemos inferir que haverá uma diferença clara entre a renda fixa e a renda variável.