Renda fixa pré e pos fixada fácil de entender

por Marco Goulart

João emprestou R$ 1.000 para Pedro. Eles combinaram que Pedro vai devolver os R$ 1.000 daqui 5 anos, pagando juros de 12% ao ano. Passados 2 anos do acordo João se vê em uma situação financeira difícil, necessitando dos mil reais que emprestou. E agora? Ele pode desfazer o acordo com Pedro? Existe alguma alternativa para que nenhum dos dois seja prejudicado? Através deste simples exemplo podemos explorar o assunto da renda fixa pré e pós fixada.

É comum pensarmos no assunto do empréstimo do ponto de vista de quem toma o crédito. Ao comprarmos uma geladeira em 12 parcelas estamos assumindo uma dívida e pagamos juros por isso. Se não pagamos a fatura do cartão de crédito ou ficamos com saldo negativo em nossa conta no banco, automaticamente assumimos uma dívida com essas instituições. Essa é a posição do Pedro, do nosso exemplo.

Se estamos investindo podemos assumir a outra posição, a do João. É a mesma lógica: a empresa de cartão de crédito, o banco, e a loja que vendeu a geladeira estão “investindo” em quem comprou ou está utilizando seus serviços e produtos. Quando a loja que vendeu a geladeira a prazo para você decide por fazê-lo, é porque ela acredita que você vai pagar no futuro. Vocês fizeram uma troca onde a loja “vendeu” dinheiro para você, e você comprou a geladeira da loja.

O preço do dinheiro é o juro, então quando alguém “vende” ou “compra” dinheiro está olhando para esse preço do dinheiro. Afinal de contas se a loja deu dinheiro para você (vendeu dinheiro) ela não vai dispor desse recurso para fazer outras coisas que podem ser importantes para ela, como pagar seus fornecedores ou funcionários.

É importante compreender que o preço do dinheiro, que é o juro, muda com o tempo, assim como qualquer outra mercadoria. Se há menos oferta de arroz num determinado período, mas a quantidade de pessoas querendo comprar arroz é a mesma, o preço do arroz sobe. De forma semelhante, se há menos oferta de pessoas querendo “vender”(emprestar) dinheiro o preço do dinheiro sobe, ou seja, o juro sobe.

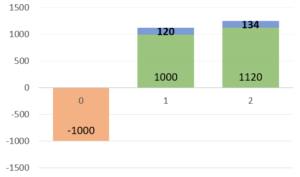

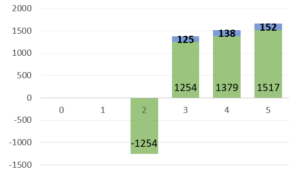

Vamos explorar o problema do João e do Pedro para entender melhor o assunto. No gráfico abaixo mostramos o que aconteceu com o dinheiro do ponto de vista do João, que emprestou o dinheiro. O momento “0” foi quando ele emprestou o dinheiro, por isso vemos que o valor do gráfico é negativo em 1.000. Saiu 1.000 do bolso do João.

O acordo entre João e Pedro foi de que só haveria devolução do empréstimo(dinheiro) mais o custo do empréstimo(preço do dinheiro, juro) após 5 anos. Mas suponha que somente um ano tenha se passado e João já queira o seu dinheiro de volta. Quanto que Pedro deveria devolver? Pedro deveria devolver os 1.000 mais o juro de 12%, que é 120 (1.000 x 0,12 = 120).

Mas João quer o dinheiro no ano 2, qual seria o valor que ele deveria receber então? Agora devemos aplicar o juro de 12% sobre o valor de 1.120. Observe que o juro agora incide sobre o valor do ano 1, que é 1.120, e não mais sobre os 1.000 do ano zero.

Isso faz sentido pois se João pudesse exigir o dinheiro de Pedro no ano 1, teria a sua disposição 1.120 para gastar da forma que quisesse. No ano 1 João estaria “abrindo mão” de 1.120, e não mais de 1.000. É como se João estivesse fazendo uma nova venda de dinheiro para o Pedro a cada ano. Isso é chamado de juros compostos, ou juro sobre juro. Por conveniência, e interesse dos dois, o acordo foi de 5 anos, mas isso significa que a cada ano que passa João está abrindo mão de um valor que poderia utilizar, para receber tudo somente no final do ano 5.

O valor que João teria direito de receber no ano 2 seria 1.120 mais os juros de 12%. O resultado dessa conta é 1.254:

Juros = 1.120 x 0,12 = 134

Valor total a receber = 1.120 + 134 = 1.254

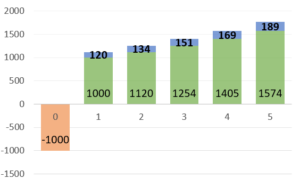

Continuando esse processo até o quinto e último ano do acordo teríamos a situação apresentada no próximo gráfico.

Note que as barras verdes do ano 2 em diante são a soma dos valores dos anos anteriores, e em azul temos o valor do juro devido pelo Pedro. Assim, no final do ano 5 o Pedro tem que pagar para o João o valor de 1.574 + 189, que é 1.762.

Agora podemos tratar diretamente o assunto de renda fixa pré e pós fixada, pois já entendemos os assuntos do “preço do dinheiro” e do “juro sobre juro”. Olhando para este último gráfico poderíamos pensar no acordo entre o João e o Pedro de outra forma.

Inicialmente descrevemos o acordo assim: João emprestou 1.000 para Pedro, e Pedro vai devolver os 1.000 mais juro de 12% ao ano ao final de 5 anos. Agora que já conhecemos os valores para cada ano poderíamos dizer a mesma coisa desta outra maneira: João emprestou 1.000 para Pedro, e Pedro vai devolver 1.762 ao final de 5 anos.

Quando um empréstimo é feito de forma pré-fixada, o acordo é feito desta última forma. Quer dizer, é definido um valor que a pessoa que está emprestando receberá no futuro, e um valor que a pessoa que está recebendo o empréstimo recebe hoje: Pedro recebe 1.000 hoje, João recebe 1.762 ao final de 5 anos.

O acordo de empréstimo realizado entre João e Pedro não pode ser quebrado antes dos 5 anos, mas passados dois anos João precisa do dinheiro. E agora? E se ao invés de quebrar o acordo o João pudesse repassar esse contrato que tem com o Pedro para outra pessoa?

Suponha que uma terceira pessoa, a Maria, tem dinheiro sobrando e gostaria de fazer uma aplicação. Sabendo que o João tem esse contrato com o Pedro ela se oferece para “comprar” o contrato. Se ela comprar o contrato o Pedro vai passar a dever o acordo para a Maria, e não mais para o João. Mas quanto Maria deveria pagar para o João, considerando que já se passaram dois anos do acordo entre João e Pedro?

Basta voltarmos para o nosso gráfico e vamos ver que no final do ano 2 o que o João deveria receber é 1.120 mais 134 de juro, que é igual a 1.254. É importante observar que se a Maria pagar esse valor para o João no ano 2, e receber 1.726 no ano 5, o rendimento dela será de exatamente 12% ao ano.

Mas a Maria fez uma pesquisa pois queria saber qual seria a melhor opção para investir o seu dinheiro. Ela pesquisou diversas alternativas e descobriu que se deixasse o dinheiro aplicado no banco o rendimento dela seria maior, de 14% ao ano. Isso significa que passados dois anos do acordo entre João e Pedro, o preço do dinheiro mudou. Talvez a oferta de dinheiro tenha diminuído (menos pessoas querendo emprestar dinheiro), e com isso o preço aumentou.

Se a Maria pode emprestar dinheiro para o banco e receber 14% ao ano, porque compraria esse contrato do João com o Pedro para receber 12% ao ano? Seria o mesmo que ir no mercado e ver a mesma marca de arroz ser vendida por dois preços diferentes, e escolher pagar mais caro pela mesma quantidade.

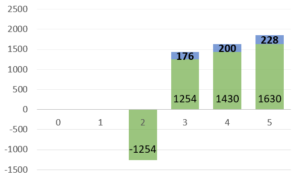

Recebendo 14% ao ano o resultado de Maria ao final do quinto ano seria de 1.858 (=1.630+228), conforme o gráfico abaixo.

Pedro se comprometeu a pagar 1.726 para João, e teria que pagar esse valor para Maria caso houvesse a venda do contrato entre João e Pedro para a Maria. Mas a Maria viu que se emprestar para o banco ela vai receber 1.858. A diferença entre as duas alternativas é quase 100! E agora?

Maria conversa com João e apresenta a situação. Eles percebem que para o contrato entre João e Pedro ficar equivalente com a nova situação do preço do dinheiro, que é 14% ao ano, João deveria vender o contrato para a Maria por um valor menor do que 1.254. Então surgiu a seguinte pergunta: Quanto Maria deveria pagar no ano 2 pelo direito de receber 1.726 no ano 5, de forma que esse valor pago fizesse com que Maria tivesse um rendimento equivalente a opção do banco.

A conta é um pouco mais complexa do que simplesmente diminuir 1.254 de 100 (que é a diferença entre as duas alternativas) porque estamos falando de “juro sobre juro”, ou “juros compostos”. Não vamos entrar em detalhes desta conta pois não é o foco de nosso artigo, basta sabermos que o resultado é 1.190. Se João aceitar vender o contrato que fez com Pedro por 1.190, então Maria teria uma opção equivalente aquela que encontrou no banco.

É interessante perceber que o fato de o preço do dinheiro ter subido, que é a taxa de juro praticada no mercado, fez com que o contrato entre o João e o Pedro valesse menos para o João. Ele acabou perdendo um pouco de valor do acordo que fez com Pedro porque na época em que fez o acordo havia bem mais oferta de dinheiro, a taxa de juro era mais baixa.

Novamente é a mesma lógica do mercado! imagine que você tem sacos de arroz hoje e pretende vende-los no mercado. Você vai até o mercado de vendedores de sacos de arroz e percebe que existem 10 pessoas interessadas em comprar arroz e 10 vendedores de arroz. Você decide não vender arroz naquele momento e volta no mês seguinte (supondo que o arroz ainda está na validade), desta vez você encontra 10 pessoas interessadas em comprar arroz e somente 5 vendedores. O preço do arroz vai subir!

No momento que João fez o acordo com Pedro havia mais gente vendendo dinheiro, ou seja, emprestando dinheiro. Passados dois anos a oferta de dinheiro diminuiu e agora o preço é maior. João decidiu vender o dinheiro para o Pedro, mas se estivesse esperado poderia ter vendido o dinheiro por mais. No final do segundo ano o preço do dinheiro está em 14%, e não mais os 12% da época que o João fez o acordo com Pedro.

Quando João e Pedro fizeram o acordo eles definiram previamente qual seria o preço do dinheiro a ser pago anualmente, ou seja, eles pré-fixaram o valor de 12%. João não pode reclamar com Pedro que o preço do dinheiro mudou, o acordo está feito. Se João permanecesse com o contrato até o final do quinto ano ele receberia exatamente o que foi acordado, mas quando ele vende o contrato para Maria é como se ele fosse ao mercado. No mercado o que importa é o preço naquele momento, e não o que está no acordo feito entre eles.

João poderia ter feito um outro tipo de acordo com Pedro, um acordo pós-fixado. Neste acordo Pedro se comprometeria a pagar o preço do dinheiro que está sendo negociado no mercado, acompanhando essa variação. A cada final de ano eles verificariam no mercado qual o preço do dinheiro, e então Pedro pagaria o juro com base naquela taxa observada. Neste tipo de acordo João não correria o risco de o preço do dinheiro variar, pois ele sempre receberia de acordo com o que está sendo ofertado no mercado.

Parece que essa alternativa pós-fixada sempre seria melhor do que a pré-fixada, mas vamos com calma! Imagine que ao final do segundo ano Maria faz sua pesquisa e descobre que se aplicasse seu recurso no banco ela receberia somente 10% ao ano. Então o acordo de João com Pedro (12% ao ano) oferece uma condição melhor do que aquela encontrada por Maria. Agora temos a situação inversa, Maria deveria pagar mais para João se quisesse comprar esse contrato dele.

Se Maria deixasse o dinheiro no banco, conforme o gráfico acima, ela receberia somente 1.669. No contrato entre João e Pedro o combinado é o recebimento de 1.762. Fazendo novamente nossa conta com juro composto encontramos que o valor equivalente que Maria deveria pagar para João é de 1.324. João poderia receber mais do que esperava porque ele fez um acordo com Pedro quando o preço do dinheiro era maior, e como esse acordo é pré-fixado Pedro deve continuar pagando os 12%, mesmo o mercado oferecendo dinheiro por 10%.

Vimos que quando fazemos um acordo do tipo pré-fixado como um investidor, emprestando dinheiro para alguém, e precisamos nos desfazer do acordo antes do seu término, é possível obter um valor maior ou menor do que aquele estabelecido no acordo.

Quando o preço do dinheiro (juro) fica acima daquele que está no acordo, há uma perda no valor do acordo. Quando o preço do dinheiro cai, há um ganho no valor do acordo. Apesar de ser uma renda fixa (João sabia que iria receber 1.762) o preço do acordo não é fixo! O investidor deste tipo de título de dívida deve ficar atento pois pode ter prejuízo. Para não correr o risco desta variação do preço do dinheiro (juro) o investidor pode optar por um acordo pós-fixado.

Na prática do mercado de renda fixa existem muitos investidores profissionais que fazem acordos pré-fixados e desejam se desfazer dos mesmos antes do seu término. Boa parte deles faz isso justamente pensando em obter um benefício de uma eventual queda no preço do dinheiro.

Qual o seu perfil de investidor e como você pretende atuar nesse mercado?