Lidar com perdas é desagradável e por isso muitas pessoas preferem fazer seguro na expectativa de que quando a perda ocorrer sejam amparadas de alguma forma. Um exemplo comum é o acidente ou furto de automóvel: estando segurado é possível pagar uma taxa de franquia e ter o seu automóvel reparado ou reposto.

Nos últimos anos também se tornou comum a contratação de seguros para eletroeletrônicos como smartphones e computadores portáteis. Ao adquirir o produto em um site a oferta de seguro ou garantia estendida é apresentada ao consumidor.

Seguro além dos bens materiais

Outra modalidade de seguro, não tão comum no Brasil, é o seguro de vida. Embora a lógica seja a mesma (ser reparado em um momento de perda) é mais difícil pensar na situação de deixar a família desamparada pois isso envolve a própria morte.

Se realizamos um seguro de um aparelho eletrônico ou automóvel, por que não realizar um seguro para amparar a família diante de um risco? Em situações em que a renda familiar é proveniente de uma única fonte este tipo de proteção é importante.

Alternativas estão disponíveis no Brasil

No Brasil a indústria de seguros de vida evoluiu nos últimos anos, hoje já existem instituições especializadas em seguro de vida. Estas instituições tendem a apresentar alternativas de seguro de vida diferenciadas e com preços melhores. Um exemplo é o seguro de vida com contrato por período específico. Neste caso o cliente faz um contrato com a seguradora onde o valor do prêmio (custo do seguro) é reajustado somente pela inflação durante todo o período contratado (10, 15, 20 anos). Os contratos tradicionais costumam ter vigência de um ano, ou seja, são realizados novos contratos todo ano. Neste caso o cliente pode ter o custo do seguro aumentado devido a maior idade, alguma condição de saúde, e é possível até ser recusado pela seguradora.

Seguro para formação de patrimônio

O uso de contratos por período específico é interessante para a família que está formando patrimônio. Se uma pessoa possui aplicações financeiras suficientes para lidar com qualquer eventualidade (ex. furto de um smartphone), provavelmente não se interessaria pela contratação de um seguro para o aparelho (se o aparelho for roubado ou quebrar poderia adquirir outro sem comprometer seu patrimônio). A mesma lógica pode ser utilizada para o seguro de vida: se a família já possui um patrimônio para trazer estabilidade financeira para os membros que ficam após a partida de alguém, talvez o seguro não faça sentido (a depender dos tributos incidentes na sucessão).

Para famílias que estão formando patrimônio, o seguro de vida traz estabilidade em um evento de perda. Os seguros por período específico são adequados pois podem ser realizados somente pelo tempo em que se espera que a família atinja um determinado patrimônio.

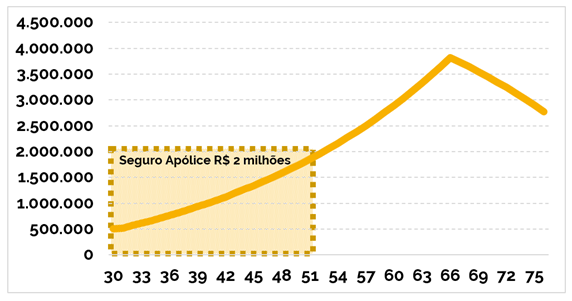

No exemplo da figura uma família na faixa dos 30 anos deseja formar um patrimônio de R$ 2 milhões para trazer alguma segurança (manutenção do padrão de vida) no caso de perda. A análise do planejador financeiro mostra que de acordo com o perfil de risco, receitas, despesas, e aplicações da família, este patamar poderia ser atingido em 20 anos (conforme a linha amarela). Até o momento de atingir o patrimônio almejado (por volta dos 50 anos), caso um dos membros da família (principal fonte de renda) viesse a faltar os outros membros ficariam desamparados.

Com uma apólice por período de 20 anos a família teria tempo para formar o patrimônio, sem se preocupar em ter de aplicar em alternativas excessivamente conservadoras e de alta liquidez (que seriam necessárias em um evento de perda). Ou seja, há mais segurança para um evento de perda e mais liberdade para a alocação dos recursos em alternativas de maior risco e retorno.

Seguro não é investimento nem dinheiro jogado fora

Outro produto de seguros que chegou nos últimos anos ao Brasil é o seguro de vida resgatável, que se propõe a ter características de seguro e “investimento”. É preciso deixar claro que o seguro que se propõe a cobrir um risco não deve ser visto como investimento, ou seja, os retornos oferecidos pelas modalidades resgatáveis sempre serão inferiores a outras modalidades de investimento financeiro equivalente e que não são seguro.

Ao buscar uma situação do tipo “o melhor dos dois produtos” muitas pessoas acabam contratando seguros que não fazem sentido para aquilo que estão buscando: segurança e formação de patrimônio. Há uma máxima utilizada em mercados de seguros mais maduros que é “buy term and invest the rest”, que traduzindo seria algo como “compre um seguro temporário e invista o resto”. Isso porque o custo do seguro temporário é muito inferior ao de outras modalidades de seguro de vida, e com isso sobraria mais para investir.

Outro ponto importante é que o valor gasto com o seguro não deve ser visto como uma perda ou um “dinheiro jogado fora”. Por se tratar de um valor expressivo, uma apólice de R$2 milhões pode custar cerca de R$800 por mês ou mais, é comum existir certa aversão ao gasto. No entanto o custo do seguro neste caso é de cerca de 0,5% da apólice (R$2 milhões). Em um seguro de carro, voltando ao exemplo do início do artigo, esse percentual costuma ser muito maior. Evidente que são riscos diferentes (é mais provável ocorrer um problema com o carro), mas se somos racionais para fazer o seguro do carro, também deveríamos ser para o seguro de vida.

Seguro pode ser sucessão

Os seguros do tipo “vida inteira” (que não tem propósito de tempo determinado) e os planos de previdência do tipo VGBL (Vida Gerador de Benefício Livre) também podem ser utilizados para fins de sucessão.

Uma das vantagens do uso de seguro vida inteira ou VGBL é o fato de que não entram em inventário e não há incidência de imposto de transmissão (ITCMD – que em alguns estados pode chegar a 8%).

O VGBL é um produto com características de seguro, portanto fiscalizado pela SUSEP – órgão responsável pelo controle e fiscalização dos mercados de seguro no Brasil. Diferente dos seguros tradicionais, no VGBL o segurado ou seus beneficiários (herdeiros) recebem somente os recursos aportados em um período de contribuição ao plano. Em outras palavras, o VGBL não tem o propósito de cobrir um risco. O VGBL é, então, um produto que é legalmente considerado seguro mas que, na prática, funciona como um fundo de investimentos.

Essa característica peculiar do VGBL fez com que muitos Estados considerassem o produto somente como um “fundo de investimento”, exigindo a cobrança do ITCMD. Recente decisão do STJ esclareceu esta questão, indicando que o VGBL é um seguro e não deve haver incidência de ITCMD. Pode-se dizer que essa decisão do STJ solidificou o papel do VGBL como seguro, mas não é incomum no Brasil termos alterações em entendimentos passados.

Além de ter um nome pouco atraente, o VGBL foi um produto mal vendido por muito tempo. No entanto, nos últimos anos, muitas instituições independentes (fora do grupo dos grandes bancos) começaram a oferecer produtos mais competitivos e vantajosos ao cliente.

Hoje existem produtos VGBL que replicam carteiras dos maiores e melhores gestores de fundos independentes do Brasil, inclusive investindo fora do país. Neste produto, além da vantagem para a sucessão (agilidade por não passar por inventário) e não incidência de ITCMD, há também uma vantagem em imposto de renda pois pode-se utilizar uma alíquota regressiva que chega a 10% sobre o rendimento. Esta alíquota é inferior aos 15% de outros tipos de fundos, que podem ter cobrança semestral – o chamado “come-cotas” (em fundos de renda fixa e multimercados). Essa menor alíquota e a inexistência de come-cotas fazem com que o investidor possa acumular um patrimônio até 15% maior, aproximadamente, no longo prazo (considerando um mesmo fundo em uma estrutura de fundo multimercado versus VGBL).

Outra vantagem do VGBL é a possibilidade de portabilidade. Caso o segurado esteja insatisfeito com a gestão do plano VGBL pode realizar a migração para outra instituição sem custo e sem incidência de tributos. Em um fundo tradicional a única forma de mudar de gestor é realizar o resgate do fundo (sendo tributado) para posteriormente aportar recursos em outro gestor. Não há limite para quantidade de portabilidades no VGBL, mas a instituição seguradora pode estipular um período de carência para solicitação de portabilidade (ex. 90 dias após a aplicação).

Para mais complexidade, mais conhecimento e qualificação

Nota-se que as famílias têm a seu dispor muitas alternativas. Em uma recente pesquisa a Organização para a Cooperação e Desenvolvimento Econômico (OCDE) indicou que um dos principais problemas mundiais relacionados às finanças pessoais é o aumento da complexidade de produtos e serviços financeiros. Como lidar com isso?

O planejador financeiro CFP® é o profissional habilitado para auxiliar em seis grandes áreas fundamentais para o sucesso financeiro:

- Facilitar o seu controle financeiro no dia a dia, gestão financeira;

- Cuidar para que seus investimentos estejam alinhados com suas necessidades, gestão de ativos;

- Oferecer segurança para sua família diante de imprevistos, gestão de riscos e seguros;

- Diminuir gastos com tributos, planejamento tributário;

- Promover um plano para você se preparar para a melhor idade, planejamento de aposentadoria;

- Transmitir o seu legado com paz e segurança, planejamento sucessório.

Um processo de certificação exigente possibilita que o profissional CFP® tenha uma visão integrada de diferentes assuntos financeiros, entendendo a complexidade inerente a cada um dos temas. O planejador financeiro pode, por exemplo, analisar as apólices de seguros de um cliente e avaliar, de acordo com a formação de patrimônio, se os riscos estão adequadamente cobertos. O profissional independente (fora das grandes instituições) pode oferecer soluções que melhor atendam ao cliente, sem conflitos de interesses.

Estes são os nossos princípios: transparência, alinhamento de interesses, conhecimento e qualificação, e relacionamento que gera valor no longo prazo.

Espero ter esclarecido as possibilidades do uso racional dos seguros. Se gostou do artigo, compartilhe! Obrigado.