Tutorial fórmula de investimentos de Joel Grenblatt no Fundamentus.com.br

por Marco Goulart

Este artigo apresenta um tutorial sobre a Magic Formula. Abordaremos a montagem de uma planilha tipo excel com dados do site Fundamentus. Espero com isso solucionar diversas dúvidas que costumo receber das pessoas que visitam meu site e leem o artigo sobre o livro de Joel Greenblatt.

Caso não possua o editor de planilhas da Mircrosoft (Excel) instalado em seu computador, recomendo a utilização do LibreOffice, disponível para download aqui.

Antes de criar a planilha e interpretar as informações do ranking Magic Formula recomendo a leitura do artigo que escrevi anteriormente, e principalmente a leitura do livro de Joel Greenblatt “The Little Book That Beats The Market”.

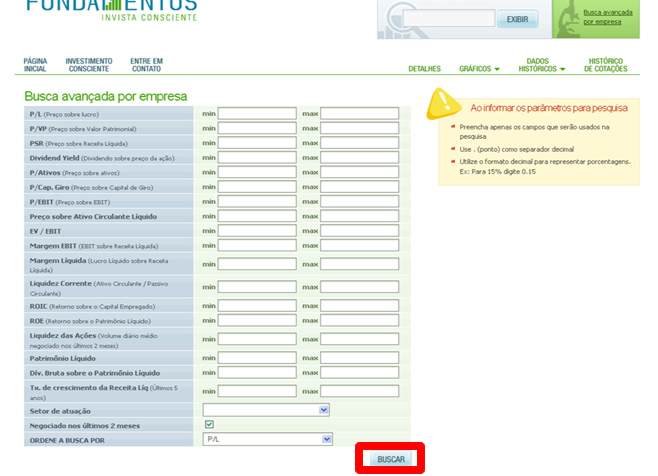

O primeiro passo para elaborar a planilha é abrir o site Fundamentos e selecionar a opção “Busca Avançada por Empresa”, no canto superior direito da tela (em vermelho na figura abaixo).

Ao clicar na ferramenta “Busca Avançada por Empresa” você será levado para uma tela de seleção de parâmetros. Não é preciso fazer qualquer tipo de seleção nesta tela pois faremos todos os processos necessários através do editor de planilhas. Portanto, deixe tudo como está e clique em “Buscar”.

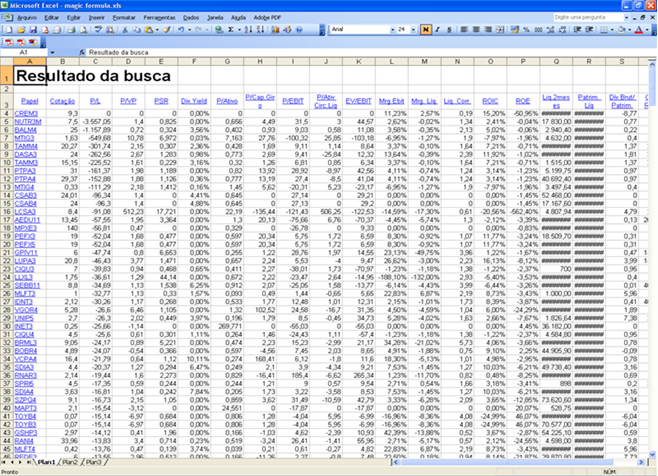

Assim que clicar em “Buscar” o sistema retornara uma tabela com todas as informações disponíveis para todas as empresas constantes do banco de dados do Fundamentus. Nós vamos trabalhar estas informações no editor de planilhas, portanto precisamos copiar estas informações e passa-las para uma planilha.

Abra uma planilha em branco. Agora volte para o navegador, pressione o botão esquerdo do mouse e arraste o ponteiro do mouse sobre todos os dados da página Fundamentus que abrimos anteriormente. Comece a seleção (arrastar o ponteiro do mouse) pelo título da página (Resultados da busca) e continue até o final da página. Assim que terminar pressione as teclas CTRL+C, estas são as teclas de atalho para copiar informações. São muitas linhas de informações, então se o seu computador não tiver uma boa capacidade de processamento é possível que demore um pouco para concluir a tarefa.

Depois de pressionar CTRL+C e copiar os dados para a memória do computador volte para a planilha que abrimos anteriormente. Selecione a primeira linha da primeira coluna da planilha (1A) e pressione CTRL+V, este é o comando de atalho para “colar” as informações que copiamos anteriormente. Com isso iremos obter uma planilha com todas as informações do site Fundamentus. São aproximadamente 500 linhas de dados, então confira se copiou corretamente as informações do site Fundamentus.

É possível que algumas colunas mostrem o caractere #, fique tranqüilo, isso quer dizer que o número é muito grande para a coluna, e basta clicar duas vezes nas linhas que separam as colunas para ajustar o tamanho da coluna ao tamanho do número.

Apague as duas primeiras linhas, não precisaremos delas. Apague também as colunas: Cotação, P/L, P/VP, PSR, Div. Yeld, P/Ativo, P/Cap.Giro, P/EBIT, P/Ativ Circ.Liq, Mrg Ebit, Mrg Líq, Liq. Corr, ROE, Liq.2meses, Patrim. Líq, Dív.Brut/Patrim., Cresc.Rec.5ª. Utilizaremos somente as colunas EV/EBIT e ROIC.

Para remover colunas e linhas arraste o mouse sobre a letra da coluna (número da linha) e clique com o botão direito e selecione a opção “Excluir”.

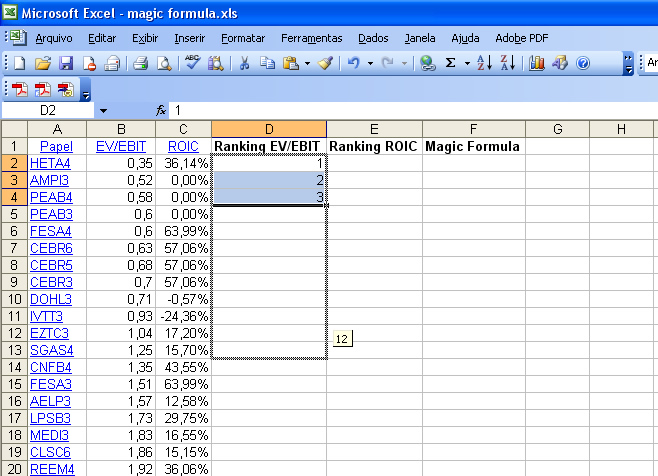

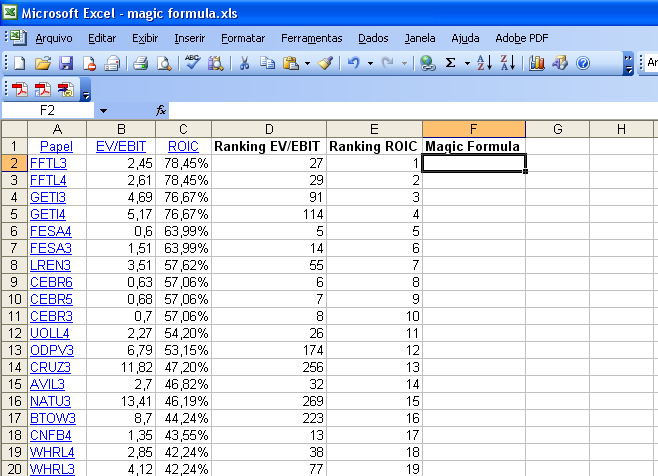

Após remover as linhas e colunas que citei anteriormente crie três novas colunas ao lado das informações do Fundamentos: Ranking EV/EBIT, Ranking ROIC, e Magic Formula. A planilha deve ficar com a mesma forma da figura seguinte.

Agora vamos começar a montar o ranking proposto por Joel Greenblatt. Devo ressaltar que este ranking está próximo do proposto por Greenblatt pois estamos usando os índices de EV/EBIT e ROIC.

Primeiro vamos montar o Ranking de EV/EBIT. Neste ranking quanto menor o valor melhor é a posição da empresa. Seleciona as colunas de A até F (arraste o mouse enquanto pressiona o botão esquerdo) e clique em “Dados”, e na seqüência clique em “Classificar”. Na janela “Classificar por” selecione EV/EBIT em ordem Crescente. Clique em “OK”.

O editor de planilhas vai ordenar a coluna EV/EBIT em ordem crescente (do menor para o maior). Quando terminar, exclua todas as linhas com valores de EV/EBIT negativos ou iguais a zero.

Agora atribua as posições na coluna “Ranking EV/EBIT”. Como a coluna “EV/EBIT” já está ordenada basta que numeremos as linhas de 1 até X (Sendo X o número total de empresas que temos na planilha). Para facilitar, digite somente as três primeiras posições (1, 2 e 3), selecione os três valores enquanto pressiona o botão esquerdo do mouse e continue arrastando para baixo. E editor de texto vai preencher automaticamente as outras posições.

Ou se preferir selecione as três primeiras posições e clique duas vezes no quadrado que fica ao lado (embaixo) do número três. Fazendo isso o editor de planilhas irá preencher automaticamente todas as outras linhas.

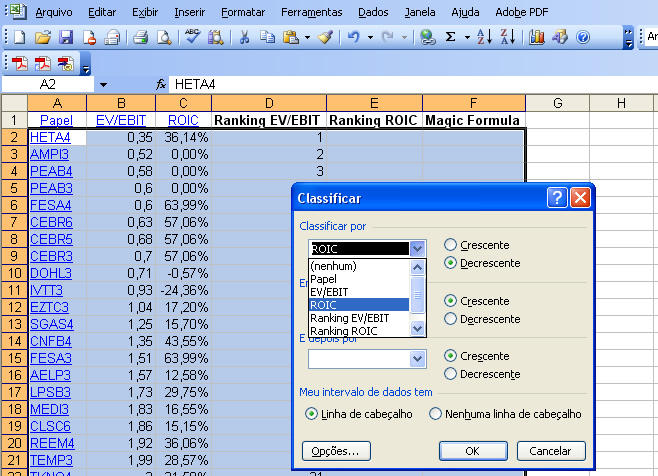

Para montar a coluna “Ranking ROIC” basta repetir o processo que fizemos para a coluna “Ranking EV/EBIT”. Selecione as colunas de A a F, clique em “Dados” e depois “Classificar”. Agora vamos classificar a coluna ROIC em ordem decrescente, pois quanto maior o ROIC, melhor será a posição da empresa. Clique em OK.

Assim que o editor termina de ordenar a coluna ROIC podemos perceber que ele manteve toda a estrutura da planilha, isso acontece porque estamos selecionando todas as colunas (de A à F) quando realizamos a classificação. Agora basta inserir os valores da posição de cada empresa de acordo com o ROIC, isso deve ser feito na coluna “Ranking ROIC”, da mesma forma que fizemos em “Ranking EV/EBIT”.

Lembre-se que desta vez a melhor posição vai para o maior valor, ou seja, a empresa que obteve o maior retorno sobre o capital investido deve figurar em primeiro lugar. Quando terminar a sua planilha deve estar como a figura abaixo. Remova todas as empresas com ROIC negativo ou igual a zero.

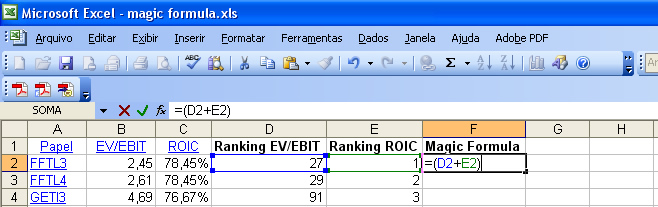

Para montar o Ranking da Magic Formula basta somar o “Ranking EV/EBIT” com o “Ranking ROIC”, para isso digite a seguinte fórmula na Coluna “Magic Formula”: =(D2+E2).

O editor vai somar automaticamente as duas colunas. Arraste a coluna com a fórmula para baixo para repetir a fórmula para todas as linhas.

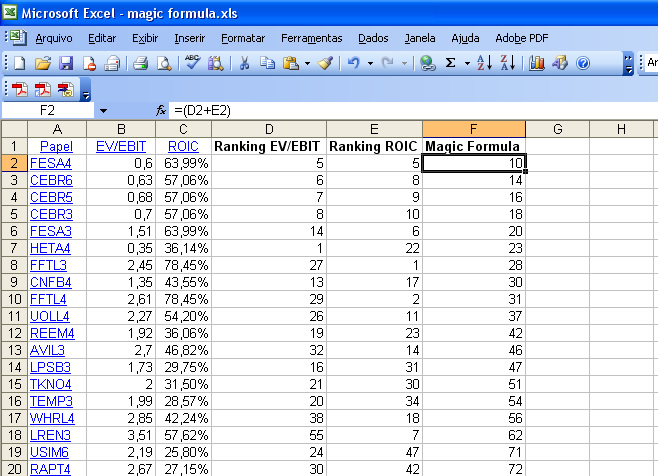

Agora basta ordenar a coluna “Magic Formula” e ordem crescente. As empresas com os menores valores são as que possuem melhor posição de acordo com o método proposto por Joel Greenblatt.

Neste ranking que montei em 12/12/2008 temos FESA, CEBR, e HETA nas três primeiras posições.

Lembre-se! Antes de tomar qualquer decisão é essencial que você entenda a lógica da Magic Formula. Este entendimento é importante para obter o melhor retorno possível com esta fórmula, portanto, mais uma vez, recomendo a leitura do artigo que escrevi anteriormente e do livro de Joel Greenblatt.

Verificar os dados também é importante, a empresa Hercules (HETA4), por exemplo, possui um enorme Patr. Líquido negativo, logo seu posicionamento no ranking está incorreto.

Destaco também que o método proposto por Joel Greenblatt é mais um de muitos métodos existentes no mercado, em geral quanto mais tempo dedicar aos seus investimentos (conhecimento do que está fazendo) melhor será o seu retorno.

As informações apresentadas neste artigo são estritamente educacionais e amparam-se no direito fundamental à manifestação do pensamento, previsto no arts. 5º, IV e 220 da Constituição Federal de 1988.

Não oferecemos recomendações de investimentos. Avalie por conta própria os riscos de qualquer alternativa de investimento antes de tomar sua decisão.

Respostas de 8

Muitissssiiimo Obrigado,

Voce poderia fazer um artigo igual esse , porem com aa estrategia Grahan ?

Obrigado!

Olá Leandro! Obrigado pela visita!

É uma boa ideia fazer a análise com a Fórmula de Grahan, vou deixar anotado como ideia para próximos artigos! Abraços

Olá, boa tarde. Excelente artigo. Muito bem explicado. E muito simples também. E se a pessoa quiser selecionar acões no exterior seguindo esse método, tem algum site que seja igual ao Fundamentus, que possa ser usado para fazer o mesmo processo?

Obrigado.

Olá Lucas,

Obrigado pela visita! Sim, existem ferramentas deste tipo mas são pagas. Vou passar as que eu conheço:

Esta é a ferramenta oficial do autor do livro: https://www.magicformulainvesting.com/

Esta é outra ferramenta de stock screening (ver aba screener): https://www.oldschoolvalue.com/demo/home/

Caso você encontre alguma outra ferramenta interessante pode compartilhar aqui tb. Abraços!

Muito obrigado professor! Uma pergunta, Joel Greenblatt fala em usar ROA e P/L, há grande diferença nos resultados verificados entre o que ele propõe e a sua proposta? Agradeço desde já.

Olá Felipe! Obrigado pela visita.

Temos outro artigo onde apresentamos uma análise recente utilizando o critério mais recomendado por Greenblatt: https://mgfinancas.com.br/2018/10/25/a-formula-de-investimentos-de-joel-greenblatt/

Não fizemos uma análise para o mesmo período utilizando os indicadores simplificados(como os que comentou), mas possivelmente há diferença de resultado. Todavia a lógica é a mesma: empresas “baratas” e com boa “rentabilidade”.

Abraços!

Muito obrigado pela sua resposta, Professor. Fiz ambos os cálculos, com os indicadores P/L e ROE e com os indicadores propostos pelo Senhor. Entre ambos, somente 06 ações se repetiram, sendo que com os indicadores P/L e ROE surgem ações com uma média de preço mais barata (em torno de R$ 8,00). Agora, outra dúvida me surge: Joel Greenblatt recomenda a compra dos ativos escolhidos de forma distribuída ao longo de 01 ano, mencionado ele a venda a cada período de 01 ano (ex.: compra de 05 ativos no primeiro mês, mais 05 dali dois ou três meses e assim sucessivamente). No caso, a venda eu considero a cada período de 01 ano contado de cada compra ou no período de 01 ano considerada a primeira compra? Muitíssimo obrigado pelo seu esclarecimento, confesso estar bastante confuso com esta regra de compra e venda. Grande abraço.

Olá Felipe!

Tenha cuidado pois preço não significa que está mais barato (ex. uma empresa com preço de R$10 por ação pode não ser mais barata que outra empresa com preço R$15 por ação). O que importa é essa análise através de múltiplos e indicadores. Acredito que no caso do Greenblatt o que ele sugere é uma rotação gradativa da carteira (mas não recordo exatamente em qual proporção). Em uma carteira de 12 empresas você trocaria 3 empresas por trimestre, por exemplo (as piores da carteira pelas melhores do ranking). Isso não significa necessariamente que todas as empresas serão substituídas em um ano, até porque o ranking pode repetir as empresas. Grande abraço!