Muitas pessoas me questionam sobre como começar a investir. É uma pergunta ampla pois depende de fatores relacionados a pessoa que pergunta, e isso exige cuidado na resposta.

Na semana passada escrevi um artigo sobre erros dos investidores iniciantes. Meu objetivo com esse artigo é abordar principalmente o “como começar o caminho dos investimentos”. Estou sendo abrangente na resposta, então espero que pessoas com perfis diferentes possam obter algum tipo de direcionamento. Antes de pensar em investimentos é importante ter uma boa organização financeira e mentalidade em relação a formação patrimonial. Embora este não seja o objetivo deste artigo deixo como sugestão o conhecido livro “Pai rico, pai pobre“.

Alguns fatores que diferenciam as pessoas que desejam investir são: idade, disponibilidade de recursos, capacidade de poupança, necessidade de uso do recurso investido, e percepção de risco.

Atualmente as instituições financeiras são obrigadas a aplicar um questionário de perfil de investidor, auxiliando o cliente a refletir sobre estes pontos. Porém o questionário não pode ser tomado como algo absoluto por parte do respondente. E preencher um questionário geralmente significa que o potencial investidor já trilhou um “início de caminho” que o levou até uma determinada instituição.

Para responder o “como começar” vou me concentrar na questão do tempo disponível e conhecimento. Inicio com um questionamento recente que recebi:

Eu estou começando a economizar dinheiro para o meu futuro e por enquanto estou apenas transferindo da minha conta corrente para a conta poupança, porém sei que estou “perdendo” dinheiro ao deixá-lo ali. Eu gostaria de investir em algo, mas estou muito em dúvida e insegura de onde investir, e logo pensei em pedir ajuda para o senhor para obter “uma luz”. Só tem um problema, eu ainda não sei por quanto tempo vou guardar esse dinheiro, pretendo fazer um intercâmbio e talvez precise retirar o dinheiro em 2 ou 3 anos.

É natural estar desconfortável em um momento de mudança de hábito, não é diferente para quem quer começar a investir. No caso do mercado financeira a boa informação, e não o excesso de informação, tende a ser aliada na redução do desconforto.

Conheça as armadilhas comportamentais

O primeiro passo é ler um bom livro que auxilie a compreender os aspectos comportamentais do mercado. O conhecimento técnico é importante e vamos chegar lá (se adequado ao perfil), mas sendo técnico ou não, você irá precisar se comportar bem neste mercado. Minha sugestão é o livro “Psicologia Financeira“, de Morgan Housel. O livro não trata somente do assunto de investimentos, tem uma leitura agradável (escrito por um jornalista) e pode ter seus capítulos lidos fora de ordem. Outro livro que gosto, mas é um livro técnico, é “O Investidor Inteligente”, de Benjamin Graham. Este livro é mais focado no assunto de investimentos, apesar de antigo é conhecido pela descrição do “Sr. Mercado” e como o investidor deve se comportar diante do pânico e euforia do mercado financeiro

Conheça a evolução histórica das principais alternativas de investimentos

O segundo passo também passa pela leitura, mas desta vez de um livro que permita compreender o desempenho, no longo prazo, das principais classes de ativos disponíveis no mercado: renda fixa e renda variável (podemos incluir imóveis também). Para isso recomento a leitura do livro “Investindo em Ações no Longo Prazo” de Jeremy Siegel. Apesar do título o livro não aborda somente o assunto de ações, mas apresenta diversas evidências de que esta classe tende a um desempenho superior no longo prazo. A leitura deste livro pode ser um pouco “maçante”, mas sem uma boa base sobre a dinâmica dos mercados o investidor fica ainda mais suscetível a cair em armadilhas comportamentais (ex. comprar na alta e vender na baixa).

Pular a etapa 1 e 2 pode levar o investidor iniciante a cair nas armadilhas das “dicas quentes e sem fundamento”, “pirâmides” e ter uma atitude equivocada sobre os próprios investimentos. (escrevi sobre essas armadilhas no outro artigo)

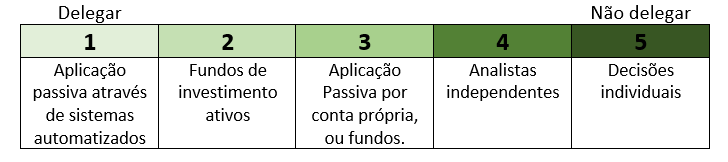

Avalia se você tem o perfil de delegar ou fazer por conta própria

Agora é hora de decidir se vamos delegar a tarefa de investir, ou se vamos fazer por conta própria. Não é uma decisão do tipo “um ou outro”, há uma gradação. É neste ponto que o tempo disponível e conhecimento passam a ser relevantes. Na coluna da esquerda encontramos o investidor que não tem tempo disponível, e não quer buscar informações para tomar decisões por conta própria. Provavelmente este potencial investidor não teria tempo para ler os livros que sugeri. Na coluna da direita está o investidor que quer fazer tudo por conta própria. Já adianto que minha experiência.

Minha experiência indica que a grande maioria das pessoas tem um perfil mais próximo dos itens 1 à 3, que envolvem uma maior delegação de tarefas. Como mostrarei mais adiante, neste perfil e mesmo no perfil 4, faz muito sentido contar com o auxílio de um profissional para acompanhar a jornada de investimentos.

Aplicação passiva através de sistemas automatizados (1)

Este tipo de postura é para aquelas pessoas que querem delegar ao máximo a tarefa. Plataformas como Warren fazem a alocação por classes de ativos (ex: renda fixa ou variável) e em alguns casos oferecem algum tipo de gestão ativa, por exemplo, procuram identificar as melhores ações de empresas para investimento. A alocação é feita de acordo com o perfil (aqueles pontos que comentei no início deste artigo: idade, renda, etc.). Neste caso um bom consultor de investimentos pode auxiliar o investidor a compreender as características das recomendações e se manter firme ao plano traçado.

Fundos de investimento ativos (2)

Ao investir em um fundo você está delegando a tarefa de gerir seus recursos para um terceiro. Neste caso, diferente da alternativa anterior, ainda é necessário decidir em quais fundos investir. Isso implica em escolher qual alocação por classe de ativos se quer realizar. Você irá alocar seus recursos 100% em renda variável? Vai fazer uma alocação 50%/50% e rebalancear a carteira a cada ano?

Os fundos com gestão ativa cobram, além da taxa de administração, uma taxa de performance pois procuram superar um determinado parâmetro, chamado de benchmark. Um fundo de ações ativo, por exemplo, pode ter como meta superar o Índice Bovespa (ações de grandes empresas).

Plataformas como Warren, XP e Órama oferecem uma grande quantidade de fundos. Não vou entrar no detalhe da seleção de fundos neste artigo, mas neste caso é necessária uma compreensão do mercado para acompanhar adequadamente as estratégias e desempenho dos fundos onde investe. Recomendo conhecer o material de introdução sobre fundos da Anbima, visitar este site de comparação de fundos, e também conhecer a classificação de fundos da Anbima.

Um bom consultor de investimentos domina esses assuntos e tem condições de montar uma carteira de fundos alinhada com os objetivos do cliente, ajudando este investidor a navegar nas turbulências do mercado financeiro. Estudos mostram que o desempenho do investidor médio em fundos é metade do desempenho de uma estratégia simples de alocação (60% em renda variável e 40% em renda fixa). Isso porque o investidor tende a fazer movimentos frequentes de mudanças de fundos, aplicando nas máximas (em momentos de euforia do mercado) e resgatando nas mínimas (em momentos de pânico do mercado.

Aplicação Passiva por conta própria (ou fundos) (3)

Aplicação passiva é aquela que não tem como meta superar um determinado parâmetro, mas simplesmente acompanhar este parâmetro. Um fundo de ações passivo pode ter como referência o Índice Bovespa, neste caso você terá uma rentabilidade muito semelhante aquela oferecida pelas maiores e mais negociadas empresas da bolsa de valores. Este tipo de aplicação passiva pode ser realizada por conta própria através de ETFs (sigla para exchange-traded fund) que nada mais são que fundos que podem ser negociados diretamente, como as ações, através da plataforma de uma corretora. A vantagem dos ETFs é que possuem alta liquidez (é fácil de investir e desinvestir) e custos menores do que fundos passivos tradicionais (aqueles oferecidos pelos bancos). Existem ETFs específicos para renda fixa, ações de empresas brasileiras, ações de empresas norte americanas, o que permite a diversificação fora do país. Da mesma forma que a aplicação via fundos tradicionais, aqui é necessário ter conhecimento para decidir em qual ETF aplicar e qual proporção por classe de ativos você irá manter na carteira.

Aqui também é válida a atenção aos aspectos comportamentais que comentei no item anterior.

Recomendações: analistas independentes (4)

Muitos investidores querem realizar operações em produtos financeiros específicos (ex: ações de uma determinada empresa, atuar de forma ativa em renda fixa), mas não se sentem seguros para tomar decisões sozinhos. Nos últimos anos surgiu um grande número de casas de análise que oferecem recomendações de ativos para investimento. Muitas das recomendações são segmentadas por classe de ativos: renda variável; renda fixa; imobiliário, fundos e outras para produtos de maior risco (criptoativos). Também é comum ver estas empresas oferecendo conteúdo de educação, de forma que o investidor possa executar as operações recomendadas de forma mais consciente.

Alguns exemplos de casas de análise são: Suno Research, Nord Research, Eleven Financial, Empiricus, Daniel Nigri. Cabe ao investidor fazer uma pesquisa e verificar qual a melhor alternativa para seus investimentos e para o seu bolso. Muitas das casas oferecem alguns conteúdos gratuitos, o que ajuda o investidor a conhecer os relatórios e forma de trabalhar dos analistas.

Mesmo com a utilização de algum tipo de relatório é importante ter o acompanhamento de um profissional consultor de investimentos. Isso porque é comum ao investidor não conseguir implementar totalmente as recomendações oferecidas. Um estudo realizado por Joel Greenblatt, investidor e autor famoso por desenvolver um método simples e eficaz de investimentos em ações, fez uma análise de investidores que contrataram o serviço de recomendações de ações que desenvolveu. Os investidores foram divididos em dois grupos: aqueles que deviam implementar as recomendações por conta própria, e aqueles que tinham a implementação das recomendações feitas por um consultor profissional (que fazia a implementação integral da recomendação).

Em um período de dois anos, onde o desempenho médio do mercado de ações foi 62%, os investidores que fizeram a implementação por conta própria tiveram um desempenho de 59%, já os investidores que foram auxiliados por um profissional tiveram um desempenho de 84% (que foi o desempenho real da estratégia de Greenblatt). A conclusão é que não basta ter informação e conhecimento, é preciso executar com qualidade. Por questões comportamentais muitos investidores tem dificuldade na execução, seguir uma estratégia que indica realizar compras de ações quando o mercado está em pânico não é fácil.

Decisões individuais (5)

Aqui encontramos o investidor que quer tomar suas decisões por conta própria. Eventualmente pode utilizar outras fontes, como relatórios de analistas, para estudar uma alternativa de investimento.

Este investidor precisa ter um forte conhecimento em assuntos de economia, contabilidade, mercado financeiro, e comportamento, para ser bem-sucedido. Profissionais das áreas de administração, economia, engenharia e contabilidade costumam utilizar estes conhecimentos no seu dia a dia, mas a informação está disponível para todos. Conheço médicos e advogados que são ótimos investidores individuais, e também existem pessoas sem curso superior que o fazem. De toda forma é preciso utilizar conhecimentos específicos para tomar boas decisões.

Percebo que muitos investidores acreditam que estão neste grupo, mas não possuem perfil para tanto. São profissionais de diversas áreas que não tem o tempo ou conhecimento necessários para analisar, acompanhar e tomas boas decisões de investimentos. Talvez seria melhor contarem com o acompanhamento de um profissional habilitado, sem conflitos de interesses, como um planejador financeiro independente.

Onde e com quem executar as estratégias

Agora que você decidiu se vai delegar ou não a tarefa, e como vai fazer isso, chegou o momento de buscar uma corretora para executar as operações.

Já mencionei anteriormente os exemplos da Warren, XP e Órama. Existem outras corretoras e vale a pena conferir os custos de corretagem e custódia que cobram. Algumas plataformas como a Clear não cobram corretagem. Você pode acessar uma corretora diretamente através do portal na internet, ou através de um agente autônomo (representante de uma corretora) na sua cidade.

É importante destacar que o agente autônomo (representante de uma corretora) possui vínculo com a instituição e muitas vezes é remunerado de forma oculta (recebendo rebates e comissões) ao oferecer os produtos da plataforma ao qual está vinculado. Existem situações em que pode haver conflito de interesse entre o que é melhor para você e o que mais remunera o assessor (assim como ocorre nos grandes bancos).

Para fugir desta situação a melhor forma é contar com um planejador financeiro independente (consultor de valores mobiliários), que tem uma remuneração transparente e que está devidamente habilitado pela Comissão de Valores Mobiliários (CVM) para indicar produtos específicos aos seus clientes.

Desenvolvendo a percepção sobre risco e retorno

Quando você definir a sua corretora irá preencher um questionário de perfil de investidor. Sua idade, capacidade de poupança, necessidade dos recursos/objetivos e percepção de risco definem os produtos que serão oferecidos para você pela corretora.

Com alguma leitura é possível perceber que muitas vezes o nosso perfil (idade, renda, etc.) não condiz com nossa postura comportamental (percepção de risco). A avaliação de perfil de investidor não tem como propósito fazer você mudar de ideia, mas somente identificar o que seria adequado ao seu perfil. Muitas vezes cabe ao próprio investidor fazer essa reflexão, e talvez mudar de atitude.

A leitura dos livros que indiquei anteriormente ajuda neste sentido, mas é na prática e com o acompanhamento de um profissional que se ganha experiência e se desenvolvem habilidades.

Investimentos e objetivos

Feita essa reflexão chega a hora de realizar os investimentos. Como mencionei no início deste artigo, meu objetivo não é focar neste ponto.

Quero somente destacar um aspecto: como conciliar os investimentos com meus objetivos? Na pergunta que recebi havia a demanda para investimentos, mas com expectativa de uso em dois ou três anos. Sabendo que a autora da pergunta é uma pessoa jovem, com expectativa de manutenção/incremento da renda no futuro, e está um pouco insegura para iniciar, podemos sugerir a “abordagem das caixas”.

Neste tipo de abordagem o investidor pensa em seus objetivos de médio e longo prazo, e cria “caixas de investimentos” para cada objetivo. Desta forma pode acompanhar a evolução de suas aplicações por objetivo, e também definir um perfil de risco por objetivo. Por exemplo, um objetivo para daqui aproximadamente 10 anos poderia ter uma “caixa de investimentos” com uma proporção maior de aplicações em renda variável (que tendem a ter maior retorno e risco). Uma caixa para uma viagem daqui a 2 anos não poderia ter a mesma proporção da caixa anterior, e talvez deveria incluir algum tipo de proteção cambial (variação da moeda do país de destino).

No final das contas, agrupadas todas as caixas, o investidor teria uma única carteira de investimentos com uma determinada proporção em cada classe de ativos. O leitor poderia argumentar que daria na mesma. Matematicamente sim, mas do ponto de vista comportamental faz toda a diferença pensar nas caixas. O investidor iniciante que enxerga sua carteira de investimentos como um todo tende a ficar mais incomodado com as variações da parcela de renda variável. Facilitando a consciência de que este recurso só será demandando em um futuro distante (caixa do objetivo de longo prazo), este desgaste tende a ser atenuado.

Não é por menos que sistemas como Warren utilizam esta lógica na montagem da carteira do investidor.

É importante preencher primeiro a caixa de “reserva para emergências” e, somente a partir deste ponto, começar a “guardar” nas caixas de “viagem”(curto prazo) e “poupança para o futuro” (longo prazo). Para a autora da pergunta recomendo começar o quanto antes todas essas caixas, o que talvez signifique um esforço maior de poupança ou uma postergação da viagem.

Concluindo, é importante frisar que investir não é uma atividade especulativa para enriquecimento rápido no curto prazo, mas o uso inteligente e consciente dos recursos disponíveis para a obtenção de estabilidade financeira e execução de planos de uso dos recursos ao longo da vida. Considere que é algo contínuo, onde você irá ganhar experiência e conhecimento ao longo do tempo.

Contar com a ajuda de um planejador financeiro certificado, profissional independente e habilitado para auxiliar com conhecimento técnico e apoio comportamental é desejável. O planejador financeiro vai além da simples assessoria de investimentos, pois procura ajudar o cliente a compreender pontos importantes sobre seus objetivos/necessidades financeiras, e como realiza-los com segurança. Este profissional pode ser consultado em qualquer uma das situações que descrevi acima, quer você decida delegar ou fazer por conta própria.

Gostou deste artigo? Então compartilhe com quem pode se beneficiar com a leitura! Caso queira algumas dicas de “erros que podem ser evitados” sugiro a leitura deste outro artigo.

Se tiver interesse em acompanhar notícias e informações sobre finanças entre no nosso canal do Telegram.

Bons investimentos!

4 respostas

Comprei os dois livros indicados para chegar a uma conclusão: não são livros para iniciantes. Os dois livros são úteis para aqueles que têm um conhecimento razoável de mercado financeiro, senão ficam enfadonhos, já que o leitor não compreenderá mais do que 40% do que é dito.

Olá Anderson, agradeço o comentário e visita. Realmente não são livros de poucas páginas ou que tem conteúdo raso.

Com um pouco de pesquisa na internet conseguirá compreender os conceitos/termos de mercado e terá uma compreensão inicial do assunto. Com o tempo poderá reler os livros com a experiência que for adquirindo na prática. São livros que vão valer a leitura mesmo daqui a 5 ou mais anos.

Entendo que existe um dilema entre o conteúdo mais raso (e que acaba não preparando de forma adequada), e o conteúdo mais elaborado (que as vezes é desestimulante para quem está iniciando).

Se eu puder auxiliar me escreva.

Abraços e bons estudos!

Sou seu aluno da UFSC, e estou adorando o conteúdo, muito bem estruturado e bem feito! Da para ver que além de entender muito do assunto, gosta muito do que faz.

Olá Nathan! Obrigado pela visita, que bom que esta gostando do conteúdo! Grande abraço!